Сейчас инвестором может быть чуть ли не каждый, и для этого не нужны миллионы. Конечно, кто-то инвестирует по-крупному, вкладывая деньги в недвижимость, приобретает доли компаний и тд. Инвестиции стали доступны пользователям с любым капиталом. Как минимум, каждый может позволить себе потратить две сотни долларов на акцию Apple. 👍

Инвестиции прекрасны тем, что позволяют заработать. И одновременно опасны тем, что можно потерять деньги. Инвестировать без стратегии и цели — подвергать свой капитал огромному риску.

Вступая в новый год, давайте разбираться, во что вкладывать деньги в 2026 и защитить себя от убытков. В новом обзоре от экспертов Investonomic узнаете, что такое инвестиционная стратегия и зачем она нужна.

- Что такое инвестиционная стратегия

- Пассивное и Активное инвестирование

- Этапы инвестирования

- Виды инвестиционных стратегий

- Стратегии инвестирования в криптовалюты

- Как правильно тестировать стратегии инвестирования

- Как защитить себя от убытков на этапе создания стратегии инвестирования

- Полезные информационные источники для старта в инвестировании

- Полезные сервисы для изучения рынка инвестиций

- FAQ

- Заключение

Что такое инвестиционная стратегия

Цель любого инвестора — заработать. Вкладывать деньги можно в разные рынки, с той или иной степенью стабильности и, соответственно, риска. Но инвестиций без риска не бывает, поэтому от него нужно как-то защищаться.

Чтобы снизить риски и защитить вложенные деньги, инвестору необходима стратегия — четкое понимание, что он делает, зачем и что по итогу хочет получить.

Инвестиционная стратегия — это план покупки и продажи ценных активов, который строится в зависимости от целей, сроков, готовности инвестора к риску, а также его личных особенностей.

Инвестиции без стратегии чреваты огромным стрессом для инвестора: любая просадка будет провоцировать страх потерять свой капитал. А когда есть план, где четко прописаны все этапы инвестирования, то временные неудачи не будут восприниматься как фатальность.

Важно понимать, что инвестиции — это не азартные игры.Инвестиционная стратегия состоит из основных параметров:

- Распределение активов по классам: в какой класс активов инвестирую;

- Выбор конкретных инвестиционных инструментов: какие именно активы покупаю;

- Выбор времени покупки/продажи: когда инвестирую;

- Определение срока инвестиций: на сколько инвестирую;

- Определение степени риска: в какому риску я готов.

Таким образом, инвестиционная стратегия превращается в пошаговый план по распределению имеющихся у инвестора активов. ✅

Пассивное и Активное инвестирование

В глобальном разрезе, выделяют две основные стратегии инвестирования: пассивную и активную. Они определяют стиль поведения инвестора и предполагает разную степень вовлеченности в процесс, уровень ожидаемой доходности, готовность к рискам и тд.

Пассивный инвестор делает упор на диверсификацию портфеля, периодически делая ревизию активов и перераспределяя их в зависимости от общей ситуации на рынке. Но в целом, он уделяет минимум внимания всему происходящему. Эффективным инструментом для пассивного инвестирования являются индексы крупных и устойчивых компаний.

Пассивные инвесторы часто используют биржевые фонды, где содержатся сотни различных активов на выбор. Это позволяет легче и быстрее создать диверсифицированный портфель.

Таким образом, пассивное инвестирование — это диверсификация капитала, умеренные риски и доходность на уровне рынка.

Но чтобы заработать больше, многие инвесторы выбирают активную позицию. Они максимально погружаются в процесс, следят за рыночными тенденциями, покупают недооцененные активы, делают прогнозы. А еще могут искать лучшее время для покупки и продажи активов. Например, ждать коррекции, чтобы выгодно купить определенные акции или фонды. Портфель активного инвестора состоит из тщательно подобранного набора активов, которые, по его мнению, должны вырасти в цене. Как правило, для этого ему нужно больше знаний и опыта.

Следовательно, активное инвестирование — это наличие опыта, повышенные риски и высокая доходность.

Этапы инвестирования

Итак, вы решили стать инвестором. Что нужно делать? Во-первых, понять, для чего вы это делаете. Во-вторых, определить активы, которые позволят достичь потенциальную доходность, учитывая неизбежную инфляцию.

Таким образом, основная задача сводится к формированию инвестиционного портфеля на основании поставленных целей.

Постановка цели

Самые важные вопросы, на которые должен ответить каждый инвестор: зачем он хочет инвестировать, на какой срок и какой уровень риска допускает. У каждого инвестора свои планы: покупка недвижимости, образование, пополнение пенсионного счета и тд. Причем чем четче сформулирована цель, тем лучше. Сроки вложений будут также зависеть от цели: чем она глобальнее, тем больше времени потребуется для ее достижения.

Что касается рисков, то тут также все зависит от личных установок инвестора. Кто-то придерживается тактики “пан или пропал”, тем самым выбирая высокорискованные, но прибыльные инструменты. А кто-то считает, что “тише едешь, дальше будешь”, поэтому вкладывается в активы со средним и низким уровнем риска, но умеренной доходностью.

Этап постановки цели может занять достаточно много времени, но игнорировать его нельзя. 🚩

Формирование портфеля

Данный этап предполагает выбор конкретных активов для вложений (акции, облигации, криптовалюты и тд) и времени начала инвестирования. Активы подбираются так, чтобы обеспечить нужный инвестору уровень доходности с учетом инфляции. Однако, нужно понимать, что доходность должна быть реальной и достижимой. Также важно регулярно пересматривать свой портфель и ребалансировать его в зависимости от актуальной ситуации на рынке, инфляции и других факторов, которые могут повлиять на доходность.

Инвестиционная стратегия — не равно гарантированный результат. И даже самая удачная стратегия может принести убытки. Главное, чтобы прибыль их перекрывала.

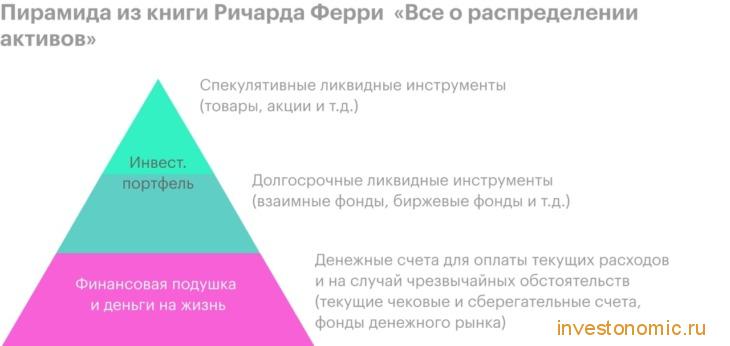

Согласно известному финансовому аналитику Ричарду Ферри, инвестировать стоит только при следующем раскладе: закрыты все жизненно необходимые потребности, имеется запас на случай непредвиденных ситуаций и нет долгов.

Виды инвестиционных стратегий

Стиль поведения инвестора на бирже зависит от его личных особенностей, причем с возрастом он может меняться. Молодые инвесторы больше нацелены на доходность, поэтому вкладываются в более рискованные активы (в случае убытков, у них есть время на восстановление капитала). Пожилые инвесторы рискуют реже: их цель — сохранить капитал и получать умеренный и стабильный доход от сделок.

Существует прямая зависимость между уровнем доходности и уровнем риска. Чем выше риски, тем больше можно заработать. И наоборот: умеренная доходность предполагает умеренные риски.

Ниже разберем самые популярные виды стратегий, отличающихся уровнем доходности и риска. ⬇️

Инвестирование в рост курсовой стоимости

Некоторые инвесторы вкладываются в акции, которые сильно выросли в цене. Однако, ориентироваться лишь на рост курсовой стоимости — не совсем правильно. Высокие темпы роста всегда связаны с нестабильностью: стремительный и резкий рост акций компании не всегда говорит о ее перспективности.

Как правило, акции компаний с малой капитализацией показывают более высокие темпы роста, чем акции компании с высокой капитализацией.

Аналитики часто предлагают перечни перспективных отраслей в зависимости от того, что сейчас происходит в мире. Например, в период коронавируса особым вниманием инвесторов пользуются производители вакцин, а также создатели развлекательного контента. Поэтому важно понимать, как на данный момент “чувствует себя” отрасль и какие у нее перспективы.

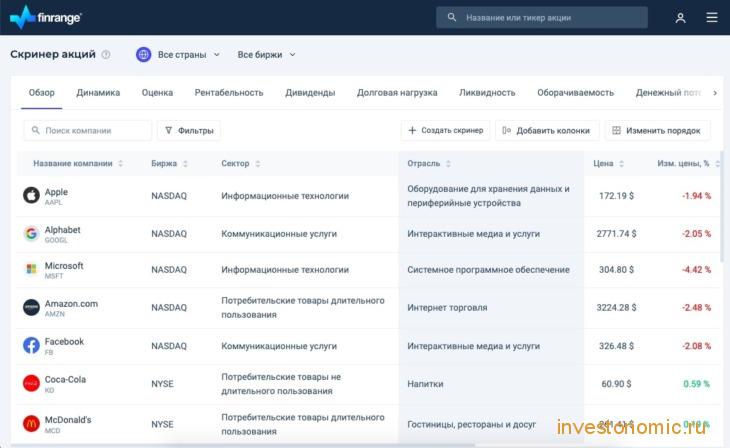

Для выбора акций роста инвесторы используют специальные программы — скринеры. С их помощью можно найти перспективные идеи для инвестирования и избежать неправильных инвестиционных решений. Популярными скринерами являются: Finrange, Finviz, скринер акций от Тинькофф и другие.

Инвесторы могут задавать определенные параметры и добавлять фильтры, находить средние значения финансовых коэффициентов по отраслям. И в зависимости от этих данных создавать скринеры по своему запросу, выбирая нужный сектор и мультипликаторы. На основании введенной информации программа делает выборку компаний и ранжирует их в зависимости от потенциала роста.

Мультипликатор — это коэффициент (соотношение) финансовых показателей компании и/или ее стоимости.

Инвестирование в перспективные компании

Такую стратегию инвестирования еще называют инвестирование в стоимость. В данном случае инвесторы ищут недооцененные рынком акции, проводя фундаментальный анализ, изучая финансовые коэффициенты, балансовый отчет компании и тд. Основная идея простая: купить дешево сейчас и продать дороже в будущем. Таким образом, инвестирование в стоимость предполагает ожидание.

Причиной недооцененности компании может быть даже то, что отрасль на данный момент неинтересна. Но в будущем интерес может вернуться, что даст инвесторам огромную прибыль. Но как узнать, произойдет ли это?

Выделим несколько компаний, которые, по мнению аналитиков, могут принести инвесторам большую прибыль. ⬇️

1. Snowflake

- Сайт: https://www.snowflake.com;

- Род деятельности: разработка облачного хранилища данных;

- Почему считается перспективной: ситуация с пандемией подтолкнула крупнейшие компании к использованию облачных сервисов. И вполне вероятно, что спрос на них будет только увеличиваться, вместе с растущими объемами данных.

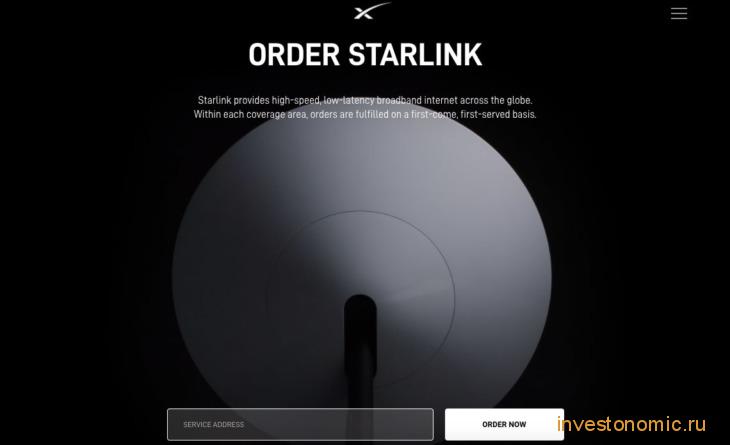

2. Starlink

- Сайт: https://www.starlink.com/;

- Род деятельности: глобальная спутниковая система низкоорбитальных спутников, опоясывающая планету;

- Почему считается перспективной: компанию разворачивает амбициозный Илон Маск, и ее цель — стать единственным провайдером интернета в труднодоступных локациях (Аляска, Антарктида и др). Кроме того, он станет дешевле и быстрее.

В целом, технологические компании стали главными бенефициарами пандемии.

3. Udemy

- Сайт: https://www.udemy.com/;

- Род деятельности: образовательная платформа;

- Почему считается перспективной: сейчас все буквально помешались на образовании. Но в отличие от других образовательных платформ, Udemy фокусируется на коротких курсах и личных интересах пользователей. На выбор у каждого есть 150 000 курсов на 65 языках, и можно выбрать то, что интересно именно вам в данное время.

Инвестирование в стабильный доход (Дивидендное инвестирование)

Это инвестирование в дивидендные акции или облигации. В свое время такой стиль инвестирования был достаточно популярным, но интерес к нему сильно снизился из-за того, что технологические компании не платят дивиденды. Одна из самых известных стратегий такого типа Dogs of the Dow.

Ее суть заключается в том, что каждый год инвестор выбирает из индекса Доу-Джонса 10 акций, демонстрирующих наибольшую дивидендную доходность. При этом, стратегия предполагает ежегодную ребалансировку портфеля.

Гибридные стратегии

Гибридная стратегия заключается в поиске компаний, которые развиваются и платят дивиденды. Как правило, речь идет о крупных компаниях с высокой капитализацией, демонстрирующих умеренный и стабильный рост.

Популярная гибридная стратегия — CAN SLIM авторства Уильяма О’Нила. Ее основная идея — выбирать для инвестиций компании с инновационными идеями и одновременно хорошими фундаментальными характеристиками, которые демонстрируют уверенный рост основных финансовых показателей.

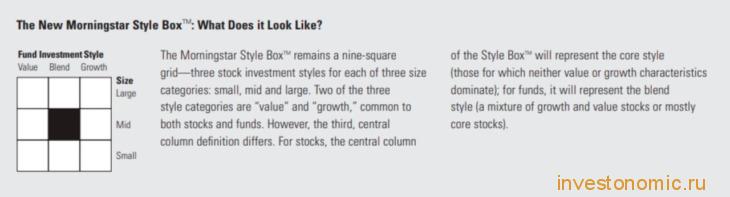

Матрица Morningstar

Данная стратегия похожа на гибридный стиль, но более системная.

Матрица Morningstar состоит из 9 квадратов, в каждый из которых можно добавить акции или паи ПИФов. Вертикальная ось матрицы показывает капитализацию. Фундаментальные характеристики, такие как стоимость, рост и смешанный тип, показаны на горизонтальной оси. В центральном квадрате портфеля акций будут отображаться бумаги с одинаково доминирующим ростом и стоимостью.

Подстройка риска

Инвестиционный портфель можно составлять в зависимости от приемлемого уровня риска. Причем важно понимать, что со временем риск снижается и отличается для разных активов, но никогда не исчезает.

Риск в инвестициях — это отклонение от ожидаемой доходности, которое измеряют с помощью стандартного отклонения.

Представим, что какой-то условный инвестор не готов терять более 30% от капитала. На основании этого он собирает активы исходя из своей готовности к риску (и только после думает о доходности). Меняя соотношение разных активов, можно подстроить свой портфель под приемлемый уровень риска.

Стратегии инвестирования в криптовалюты

Наличие продуманной стратегии крайне важно при инвестировании в криптовалюты, которые относятся к высокорискованным инструментам. Придерживаясь выбранной тактики поведения и соблюдая определенный перечень правил, инвестор защитит себя от не рациональных и эмоциональных решений. ✅

Предлагаем познакомиться с тремя самыми популярными стратегиями, которые подойдут для новичков:

- “Купил и держи”. Это одна из самых простых стратегий работы с криптовалютой. Суть простая: покупаете цифровые активы и оставляете их в покое на определенный срок. Поскольку стратегия предполагает ожидание, то подходит инвесторам, у которых есть лишний капитал, который не понадобится на жизнь в ближайшее время. В среднем, горизонт таких инвестиций — 5 лет.

Покупают и держат, как правило, основные монеты из ТОПа. Таким образом, данная стратегия предполагает долгосрочные вложения в “голубые фишки” крипторынка.

- Усреднение. Найти идеальный момент для покупки криптовалюты невозможно, но некоторые инвесторы пользуются стратегией “усреднение”. Ее суть заключается в том, что инвестор разбивает свой капитал на несколько частей и покупает на них активы в течение времени, игнорируя изменения курса.

- Диверсификация. Более высокую прибыль поможет извлечь распределение капитала между разными монетами. Таким образом, инвестор может ребалансировать свой портфель, и в случае, если какой-то актив резко дорожает, зафиксировать прибыль по нему и перевести капитал в другие монеты. Таким образом, он имеет в своем портфеле широкий набор криптоактивов и получает возможность в любой момент что-то продать в зависимости от изменений курса, новостей и тд.

Читайте по теме: ТОП-7 стратегий торговли на бирже криптовалют.

Как правильно тестировать стратегии инвестирования

Для планирования стратегии в будущем может помочь информация о том, насколько хорошо выбранная стратегия работала бы в будущем. С этой целью применяется тестирование — процесс моделирования инвестиционной стратегии с использованием исторических данных о цене актива.

Тестирование на исторических данных называется бэктестингом.

Как это работает? Если результаты бэктестинга показывают, что стратегия имела высокую доходность и низкий риск, то у инвесторов будет больше уверенности в том, что она окажется прибыльной. То есть, идея заключается в том, что если инвестиционная стратегия хорошо зарекомендовала себя в прошлом, скорее всего, она будет хорошо работать и в будущем. И наоборот. Проще говоря, что сработало, а что нет.

Но помните, что ни торговая стратегия не имеет 100% прибыльных инструментов. Чаще всего это 60—70% прибыльных инструментов и 30—40% убыточных.

Кроме этого, бэктестинг также предполагает отказ от эмоций и связанных с ними поведенческих ошибок. Поскольку каждое решение об открытии и закрытии позиций основывается на логике. Проверяя инвестиционную стратегию на истории, инвестор может определить, сколько денег можно потерять в трудные периоды, такие как глобальный финансовый кризис или пандемия. И понять, может ли он себе это позволить. 🔥

Обработка большого количества информации требует значительных вычислительных ресурсов. Но благодаря технологиям и специально разработанным ПО, трейдеры могут проводить тестирование исторических данных за считанные секунды. Например, на бесплатном сайте Portfolio Visualizer.

Как защитить себя от убытков на этапе создания стратегии инвестирования

Итак, вы решили стать инвестором и начали работать над составлением своего портфеля. Прежде всего, запомните основные постулаты инвестиций:

- Диверсифицируйте вложения среди разных активов (акции, облигации, валюта, криптовалюты и тд);

- Не инвестируйте последние деньги;

- Инвестируйте столько, сколько готовы потерять;

- Планируйте, планируйте и еще раз планируйте.

Любые инвестиции сопряжены с рисками, и чем выше степень риска, тем выше потенциальная доходность. Каждый инвестор сам определяет допустимую для себя степень риска. Он может выбрать пассивную модель инвестирования, предполагающую умеренные риски и доходность на уровне рынка. А может стать активным инвестором, который следит за рынком и делает прогнозы, покупает недооцененные активы и тд.

Таким образом, он принимает на себя повышенные риски в расчете получить сверхприбыль.

Снизить риски помогает диверсификация активов: “не кладите яйца в одну корзину” — основа основ инвестирования. Кроме того, не стоит рисковать последним капиталом. Если вы инвестируете средства из подушки безопасности или, что еще хуже, берете средства в рассрочку — вы подвергаете себя огромному риску потерять эти деньги. Вкладывать нужно только свободный капитал, потеря которого не помешает закрывать минимальные жизненные потребности. ✅

И важное напоследок: не стоит заходить на рынок и начинать действовать без достаточных финансовых знаний. Минимальные знания об основных инструментах и экономике в целом помогут избежать провала. Всегда нужен четкий и обоснованный план действий — стратегия.

Подробнее о диверсификации активов читайте в статье Инвестиционный портфель и правила его составления.

Полезные информационные источники для старта в инвестировании

- “Разумный инвестор”, Бенджамин Грэм (“настольная книга начинающего инвестора”);

- “О самом важном”, Говард Маркс (заметки от инвестора с 20-летним опытом работы в банках и инвестиционных компаниях);

- “Как устроена экономика”, Ха Джун Чанг (как работает мировая экономика с простыми примерами);

- “Все о распределении активов”, Ричард Ферри (основные моменты про распределение капитала);

- “Заметки в инвестировании. Книга об инвестициях и управлении капиталом”, УК “Арсагера” (четыре методики, с помощью которых можно получить знания о фондовом рынке и особенностях инвестирования на нем);

- “Финансовая отчетность”, Алексей Герасименко (объяснение того, что можно встретить в отчетах на примере российских компаний);

- “Инвестиционные стратегии 21 века”, Фрэнк Армстронг (про риски и как подстроить под них портфель).

Полезные сервисы для изучения рынка инвестиций

- Youtube-канал InvestFuture;

- Соц. сеть для инвесторов Smart-lab.ru;

- Финансовая онлайн-энциклопедия Conomy.ru;

- Сервис для поиска инвестиционных идей от разных брокеров Инвестидеи;

- Сайт для поиска акций с высокой дивидендной доходностью Доход;

- Базовые знания про то, как научиться инвестировать, от Тинькофф Журнал;

- Курс лекций на Youtube от Асвата Дамодарана.

FAQ

Заключение

Приступая к инвестированию, первое, что нужно помнить — любые вложения сопряжены с рисками. Но существуют способы, как минимизировать эти риски, особенно на начальных этапах инвестирования. В первую очередь, речь идет о наличии инвестиционной стратегии — четкого плана, что делать, когда и зачем (или не делать).

Создание стратегии начинается с постановки цели, на котором инвестор должен ответить на следующие вопросы: зачем он хочет инвестировать, на какой срок и какой уровень риска допускает. Далее идет этап непосредственного формирования портфеля: какие активы он покупает и когда.

Выделяют несколько видов инвестиционных стратегий: инвестировать можно в рост курсовой стоимости, в перспективные компании, в стабильный доход и тд. Каждый из видов отличается степенью риска и, соответственно, доходности.

Выбор инвестиционной стратегии — один из самых важных этапов инвестирования. Грамотная стратегия помогает повысить эффективность вложений и снизить уровень риска потери капитала. А нам именно это и нужно. 😉