Зачем люди приходят торговать на финансовые рынки? Очевидно, чтобы заработать.

Анализ рынка. т.е. умение прогнозировать динамику цены в будущем, это азы и необходимое условие, чтобы зарабатывать на бирже. Понимая, куда движется цена актива, трейдеры корректируют свою тактику и выбирают правильные моменты для входа и выхода из рынка. И, как результат, закрывают сделки с прибылью.

Существуют два основных способа анализа финансовых рынков: технический и фундаментальный. Последний основан на том, что для изменения цены всегда есть причина: экономическая, политическая, природные катастрофы и тд. При техническим анализе акцент делается на цене и считается, что только она имеет значение.

Поэтому для трейдеров, которые зарабатывают на изменениях цен, теханализ крайне важен. В отличие от долгосрочных инвесторов, которым больше пригодится фундаментальный. ✅

Сегодня будем говорить про технический анализ и зачем он нужен. Что такое технический анализ?

Технический анализ — это изучение ценовых моделей на конкретный актив, которое строится на основании изменений цены в прошлом в аналогичных обстоятельствах.

Для определения узнаваемых и повторяемых моделей технические аналитики берут в расчет историческую информацию о ценах. Затем эти модели используются для того, чтобы помочь трейдерам правильно определить состояние рынка, а также возможные точки входа и выхода.

В статье с нуля разберем сущность технического анализа, основы, на которых он строится, а также как научиться его использовать в трейдинге. Все, что надо знать про технический биржевой анализ для чайников — просто и ясно. ✅

Зачем нужен и где используется технический анализ

Все инструменты и методы технического анализа основаны на одном предположении:

Динамика движения цены определяется психологией поведения участников рынка, которые в схожих обстоятельствах ведут себя примерно одинаково, тем самым формируя потоки спроса и предложения.

На основании этого предположения и строится прогнозирование движения цены того или иного актива.

👉 В качестве первичной информации для технического анализа используют следующие показатели:

- Цена;

- Объем торгов;

- Показатели спроса и предложения.

Цель технического анализа — определить, в каком направлении и каким образом будет двигаться цена финансового инструмента. Для этого изучают закономерности поведения цены в прошлом и на основании этих данных делают предположения относительно будущего движения цены.

Технических аналитиков совсем не интересуют причины, почему цена поменяла свое направление. Им важно понять, в каком направлении пойдет цена и на основании принимать решения об открытии и закрытии торговых позиций.

Некоторые экономисты считают, что биржевые цены меняются случайным образом и предсказать их невозможно. А изучение прошлых данных для прогнозов в будущем — бессмысленно. Поэтому теханализ еще называют “самоисполняющимся пророчеством”: если трейдеры видят на графике одно и то же, то они одновременно совершают сделки в одном и том же направлении, и таким образом влияют на цену.

Как бы там ни было, но теханализ работает. Хотя бы потому, что трейдеры в него верят. А те, кто не верят, все равно пытаются прогнозировать цену, только с помощью других инструментов.

История возникновения технического анализа

Технический анализ — это одна из старейших торговых концепций. Он существует с тех самых пор, как появились рынки, движимые спросом и предложением.

Самый старый инструмент из технического анализа — метод КЭЙСЭН, который у нас более известен как “японские свечи”, разработали японские торговцы рисом в 18-19 вв.

Бурное развитие технический анализ получил в начале 20 века. Предпосылками этому стали публикации редактора The Wall Street Journal Чарльза Доу, который в конце 19 века опубликовал серию статей о рынках ценных бумаг.

В то время популяризацией теханализа занимались также Ральф Нельсон Эллиотт — основатель знаменитой волновой теории Эллиотта, Вильям Делберт Ганн — основатель теории углов Ганна, а также Ричард Демил Уайкофф, который первым предположил, что, рынок лучше всего рассматривать как единую систему.

В первой половине 20-го века, когда статистические вычисления огромных объемов данных были еще недоступны, технический анализ ограничивался только графиками. Но во второй половине столетия стали активно развиваться компьютерные технологии, что способствовало усовершенствованию теханализа и появлению новых инструментов и методов.

Основы технического анализа

Основные постулаты технического анализа описал Джон Мерфи, автор одной из самых известных книг по техническому анализу —“Технический анализ фьючерсных рынков. Теория и практика”.

Самая важная информация в техническом анализе — это цена и объем торгов.

Разберем 4 постулата, которые отражают суть технического анализа.

Что такое тренд

Приверженцы технического анализа считают, что цена всегда изменяется не хаотично, а подчиняются определенным закономерностям — трендам.

Тренд — это однонаправленное движение цены за определенный промежуток времени.

Он представляет собой графически изображенный участок роста или падения цены.

Задача трейдера — вовремя распознать действующий тренд и присоединиться к нему, поскольку он будет и дальше развиваться, до тех пор, пока не появятся признаки разворота в другую сторону.

“The trend is your friend!” (“Тренд — ваш друг!”)

— Технический аналитик George Lane.

Тренды могут быть восходящими, нисходящими и боковыми.

- Когда спрос превышает предложение — говорят о восходящей тенденции.

Бычий рынок — когда цены акций или весь рынок растет в течение длительного времени.

- Если предложение превышает спрос — это нисходящая тенденция.

Медвежий рынок — когда цены акций или весь рынок долго снижается.

- Когда спрос и предложение уравновешивают друг друга — возникает горизонтальная тенденция. Это значит, что цены акций относительно стабильны, а на рынке нет явно выраженного снижения или повышения цен (нет тренда). Такие периоды еще называют “боковик” или “флэт”.

Цена учитывает всё

“Цена учитывает все” — приверженцы теханализа считают, что все факторы, которые влияют на цену, уже учтены в спросе и предложении. Поэтому их не интересуют причины роста или падения цены: важен только сам факт ее изменения.

Уровни поддержки и сопротивления

Линии поддержки и сопротивления — это основа основ технического анализа. Они используются для определения спроса и предложения.

Линии сопротивления соединяют максимумы (вершины) рынка. Они возникают, когда покупатели не могут или не хотят покупать финансовый инструмент по более высоким ценам. Давление продавцов превосходит давление со стороны покупателей, и рост цен сменяется падением.

Одна из важных разновидностей линий сопротивления – уровни сопротивления.

Они представляют собой линии, параллельные оси времени на графике. Уровень сопротивления выступает своего рода преградой для дальнейшего роста цен и вероятность прорыва за эту «преграду» гораздо меньше, чем вероятность отбоя от нее.

Но если пробой уровня сопротивления все же произошел, то он становится уровнем поддержки.

Линии поддержки соединяют минимумы (низы) рынка и возникают, когда продавцы не могут или не хотят продавать финансовый инструмент по более низким ценам.

Одна из важных разновидностей линий поддержки – уровни поддержки. Они представляют собой линии, которые параллельны оси времени на графике.

Уровень поддержки, как и уровень сопротивления, образует своего рода преграду, но теперь вероятность отбоя от этой “преграды” гораздо выше, чем вероятность ее пробоя.

Если пробой уровня поддержки случается, то он становится уровнем сопротивления.

Таким образом, у любой цены всегда есть свой уровень поддержки и свой уровень сопротивления:

- Линия сопротивления не дает цене подняться;

- Линия поддержки “поддерживает” цену и не дает ей упасть ниже.

Главное правило трейдера: покупать от уровней поддержки, продавать — от уровней сопротивления. Если ваша торговая тактика показывает, что уже пора покупать, но цена еще не достигла уровня поддержки, то не торопитесь с открытием позиции.

Цикличность рынков

По сути, технический анализ изучает историю определенных событий, связанных с рынком. И главный «двигатель» цен — это социально-массовое, эмоциональное настроение его участников. А поскольку люди в определенных ситуациях склонны вести себя похожим образом, то их поведение циклично, что и отражается в графиках движений рынка при проведении теханализа.

Таким образом, в теории технического анализа лежит теория “История всегда повторяется”. Аналитики предполагают, что если какие-то типы прогнозирования работали в прошлом, то будут работать и в будущем. Таким образом, можно выделить определенные циклы изменения цен на рынке, основанные на человеческой психологии.

С точки зрения технического анализа, понимание будущего лежит в изучении прошлого.

Конечно, развитие рынка не всегда происходит циклично: из-за воздействия различных внешних факторов могут происходить колебания цен, не свойственные аналогичному периоду в прошлом.

Виды графиков

Свечной график

Свечные графики — вид финансового графика, отображающего движение цены актива за определенный период времени.

Из названия понятно, что такой график состоит из свечей, каждая из которых представляет одинаковое количество времени: от пары секунд до нескольких лет.

👉 Эти графики называют свечами, потому что для их построения используются цветные прямоугольники, у которых есть черточки сверху и снизу, что напоминает свечу.

Прямоугольник называют телом свечи, и оно показывает цены открытия и закрытия. Линии сверху и снизу — это тени свечи, которые отображают максимумы и минимумы цены за выбранный период. В зависимости от настроек торговой системы цвет свечей можно менять.

Свечной анализ считает, что иногда по форме свечей (или по образованию комбинаций свечей определенной формы) можно предсказать динамику цены валютной пары в будущем. Свечи или комбинации свечей, при появлении которых можно строить определенные прогнозы относительно цены, называются свечными моделями.

Свечи использовали в Японии на рисовой бирже еще в 18 веке.

Свечные графики помогают трейдерам правильно не только направление цены, но и силу движения.

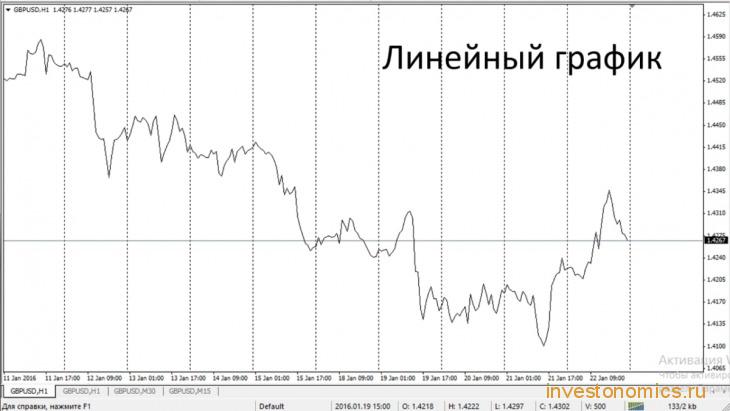

Линейный график

Линейный — самый простой вид графика. Он представляет собой прямую линию, которая соединяет цены закрытия финансового актива (наиболее важные по мнению многих аналитиков).

Цена закрытия – средняя цена на конец временного диапазона (среднее значение от цены покупки и продажи последнего тика временного отрезка).

На линейном графике по горизонтали указаны периоды, а по вертикали — цены.

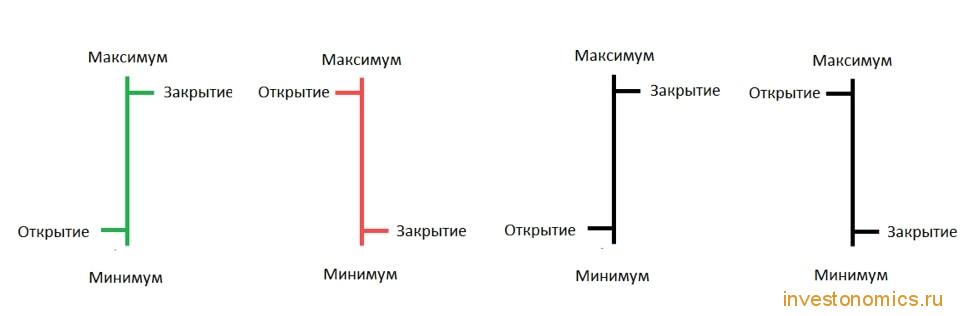

Бары

График баров представляет собой серию вертикальных линий, каждая из которых отражает изменение цен за определенный период (таймфрейм). По горизонтали указаны временные периоды, по вертикали — цены.

Каждый элемент (наименьшая составная часть) графика — бар — отображает диапазон изменения валютного курса за единичный период (минуту, час, день, неделю и т.д.) в виде основных значений цены за данный период:

- Верхняя точка черты — максимальная цена;

- Нижняя точка — минимальная цена;

- Слева и справа горизонтальными черточками отмечаются цена открытия и цена закрытия.

Бары между собой не соединяются, но каждый бар соответствует определенному периоду. Размер бара — это диапазон цены за временной интервал.

Бары позволяют анализировать цены открытия, закрытия, максимум и минимум, а также торговый диапазон.

Основные методы технического анализа

Для прогнозирования ценовых колебаний на рынке технические аналитики используют множество методов. Разберем несколько основных видов: графические модели, анализ трендов, индикаторы и осцилляторы, свечной анализ, пробой уровней, анализ объемов, волны Эллиота.

Графические модели

Графический анализ как метод технического анализа был создан первым.

До появления персональных компьютеров аналитики строили графики от руки (их называли) графистами.

Графические трейдеры считают, что на движение цены влияют действия участников рынка и они не являются стихийными, а подчиняются закономерностям. Поэтому графики, в том числе, показывают основные модели поведения людей.

При анализе графиков трейдеры определяют торговые диапазоны и текущие тенденции, предсказывают прорывы и развороты. Кроме того, данный метод отличает высокая эффективность на разных таймфреймах. ✅

Графических моделей много. Наиболее популярные — “голова и плечи”, “двойная вершина”, “вымпел”, “флаг”.

Но графических трейдеров часто критикуют за субъективность: каждый по-своему трактует увиденное на графике, исходя из своего опыта и особенностей восприятия и тд.

Кроме того, анализировать график можно только после завершения формирования фигуры, но за это время цена может уйти далеко и момент входа в сделку будет упущен.

Анализ трендов

Согласно техническому анализу, вся активность на рынке строится на основании трендов.

Тренд — это движение цены в определенном направлении.

Цена представляет собой ничто иное как отражение спроса и предложения со стороны участников рынка. Она не может все время двигаться с одной и той же скорость и в одном и том же направлении. Поэтому выделяют тренды вверх (восходящие) и тренды вниз (нисходящие).

При анализ трендов учитывают, что каждая фаза роста сменяется фазой падения. Только в восходящем тренде фазы роста преобладают над фазами падения, а в нисходящем — доминируют фазы падения.

Индикаторы и осцилляторы

Такие инструменты технического анализа, как индикаторы и осцилляторы, применяются для алгоритмического (математического) метода, который получил свое развитие вместе с появлением компьютеров, способных быстро выполнять сложные вычисления.

Это определенные алгоритмы, разработанные на основе математических формул.

Они отслеживают начало тенденции, ее окончание и разворот, за счет чего трейдеры могут раньше увидеть новую тенденцию и присоединиться к ней.

Индикатор выполняет две задачи:

- Подтверждает тренд;

- Подтверждает фигуру/модель разворота.

✅ Наиболее популярные индикаторы:

- Стохастик определяет силу движения цены;

- Accumulation/Distribution (A/D) — тренды;

- Average Directional Index (ADX) — силу тренда;

- Aroon — нисходящий или восходящий тренд и его силу, а также новый тренд;

- MACD — применяется на пересечениях и определяет силу тренда;

- RSI — используется при перекупленности и перепроданности и также определяет силу тренда.

Профессиональные трейдеры, как правило, используют максимум 1-2 индикатора, но отточенных до совершенства.

Осцилляторы — это индикаторы колебаний, которые используются при отсутствии ярко выраженной тенденции на рынке.

Как правило, осцилляторы отображаются в шкале 0 до 100. Чем ближе значение к отметке 100, тем больше актив перекуплен и ожидается падение, или перепродан и ожидается подъем, если значение ближе к 0.

👉 Таким образом, осцилляторы помогают определить перекупленность или перепроданность финансового актива.

Торговля на основе технических индикаторов популярна среди современных трейдеров за счет динамичности. Они обеспечивают наглядное представление о вероятных изменениях цен, и трейдеру не нужно самостоятельно высчитывать их с помощью паттернов.

Индикаторы могут использоваться как отдельно так и в комплексе. Например, MACD + линии поддержки/сопротивления.

Свечной анализ

Свечной анализ предполагает прогнозирование ценовых колебаний на основании движения японских свечей на графике.

При анализе свечей аналитики выделяют модели разворота текущей тенденции и модели продолжения, которые могут состоять из одной или нескольких свечей. Кроме цвета, важны соотношение тела свечи и ее теней, а также расположение свечи на графике.

Выделяют свечи с широким и узким диапазоном.

Свеча с широким диапазоном = высокая волатильность и торговый интерес участников рынка. Свеча с узким диапазоном = низкая волатильность и торговый интерес.

Свечные графики сочетаются с другими инструментами технического анализа, работают на любых временных промежутках и финансовых инструментах.

Одни критикуют свечной анализ за субъективность: разные аналитики могут заметить на графике разные модели. Другие считают, что это лучший метод определения эмоционального настроя участников рынка.

Все большую популярность сейчас набирает новая разновидность свечного анализа – прайс экшен (price action).

Особенности прайс экшен:

- Опора на основные понятия теханализа: уровни поддержки и сопротивления, прорывы, двойные или тройные вершины и впадины, круглые числа;

- Прогнозирование только по графику цены;

- Анализ спроса и предложения, текущего тренда, модели свечей и уровней;

- Отказ от использования индикаторов (“все индикаторы запаздывают”).

Пробой уровней

Мы уже говорили о крайней важности уровней поддержки и сопротивления в техническом анализе.

Они представляют собой условные линии, от которых ранее “отскакивала” цена. И чем чаще цена отскакивает от определенного уровня, тем он надежнее (особенно на старших фреймах).

Когда психология рынка, то есть поведение его участников, меняется, то происходит “пробой” уровней поддержки и сопротивления. А это значит, что что вскоре рынок нащупает новую поддержку и новое сопротивление.

Случаются и ложные “пробои”: по какой-то причине цене не удалось пробить уровни. Но пробой в любом случае состоится.

Анализ объемов

В данном случае движение цен на рынке определяется на основе изучения объема сделок, совершенных за указанный таймфрейм.

В техническом анализе объемы крайне важны, поскольку изменения в объеме актива всегда предшествуют изменению его стоимости.

Чем больше объем, тем сильнее импульс, с которым движется цена. Чем меньше объем, тем сила цены слабее.

Как правило, анализ объемов подразумевает использование гистограмм.

Например, на графиках TradingView анализ объемов представляет собой гистограмму, где каждый столбик отвечает за определенный временной промежуток. Выбрав таймфрейм 30 минут, трейдер получит информацию о показателях объемов за каждые полчаса.

Размер столбика напрямую зависит от объема сделки: чем больший объем, тем столбик выше.

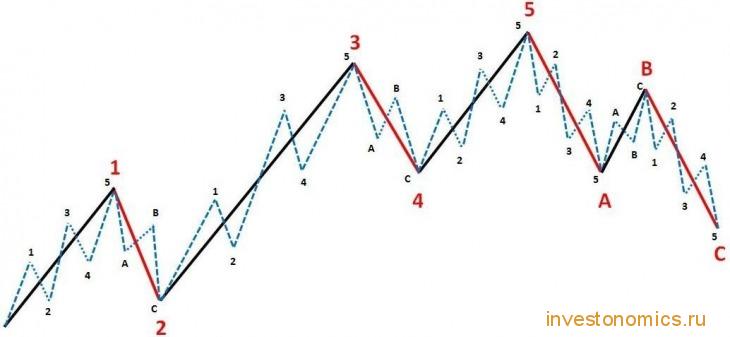

Волны Эллиотта

Волны Эллиотта — это волны импульса и волны коррекции.

Автором волновой теории является американский финансист Ральф Нельсон Эллиотт. Проанализировав огромное количество ценовых графиков, он установил, что рыночные колебания почти всегда чередуются, принимая форму волн.

Математической основой теории Эллиотта стали так называемые числа Фибоначчи — последовательность чисел, открытая Фибоначчи в 13 веке.

Согласно Эллиотту, движение цен на рынках принимает форму пяти волн.

Три из них (1, 3, 5) вызывают направленное движение, поэтому их называют движущими. А две противоположно направленные волны (2,4) — это коррекционные или откатные волны.

✅ Такая пятиволновая модель обладает постоянными свойствами:

- волна 2 никогда не пересекает стартовую точку волны 1;

- волна 3 никогда не бывает самой короткой из волн;

- волна 4 никогда не заходит на ценовую территорию волны 1.

Теория Эллиота гласит, что движущие волны имеют 5-ти волновую структуру, коррекционные — 3-х волновую.

Таким образом, один полный цикл состоит из 8 волн и 2 фаз:

- 5-ти волновая движущая фаза, внутренние волны которой обозначаются цифрами + 3-х волновая коррекционная фаза, внутренние волны которой обозначаются буквами

- Движущие волны: 1-3-5-A-C

- Коррекционные волны: 2-4-B

Если волна 2 корректирует волну 1, то последовательность А, В, С корректирует всю последовательность волн с 1 по 5.

Технический или фундаментальный анализ

Несмотря на то, что аналитики постоянно пытаются выяснить, какой анализ — технический или фундаментальный — важнее, их прямое сравнение нельзя корректным.

Дело в том, что для успешного трейдинга важно использовать и технический, и фундаментальный анализ. Но еще важнее — уметь ими пользоваться правильно.

Кардинальное отличие технического анализа от фундаментального заключается в том, что для прогнозирования ценовой динамики достаточно анализировать саму цену (“цена все учитывает”). Тогда как фундаментальный анализ строится на предположении, что на изменение цены влияют разные фундаментальные факторы: экономические, политические и даже природные катастрофы.

Ввиду этого фундаментальный анализ более сложный в изучении и использовании.

Внешних факторов, которые оказывают влияние на цену, может быть и двадцать, и пятьдесят в одном государстве, и все они могут быть взаимосвязаны или даже противоречивы. Поэтому для глубинного понимания метода нужна определенная экономическая подготовка и профильные знания.

Однако, фундаментальному аналитику необходимо владеть приемами технического анализа, например, правильно определять уровни поддержки и сопротивления, чтобы входить в рынок в правильный момент. Точно также и при техническом анализе необходимо пользоваться фундаментальными показателями: полностью игнорировать влияние экономических или политических факторов на цену актива как минимум глупо.

Преимущества и недостатки технического анализа

Одни считают, что без технического анализа невозможно прибыльно инвестировать. Другие — что это просто бессмысленная вещь.

Так, знаменитая фраза Уоррена Баффета гласит:

“Я понял, что технический анализ не работает, когда перевернул графики цен „вверх ногами“ и получил тот же самый результат”.

Понятно, что ни один инструмент теханализа не срабатывает в 100% случаев (в принципе, как и все вещи в это мире). Более того, тут вступает в дело Ее Величество Психология: два трейдера могут проанализировать одну и ту же графическую фигуру, но сделать два абсолютно разных вывода.

Чтобы правильно пользоваться инструментами технического анализа, нужно использовать их на практике, пробовать сочетать их между собой и выбирать то, что подходит вам.

Мы выделили основные преимущества и недостатки технического анализа:

Заключение

Вместо заключения попытаемся ответить на вопрос: можно ли инвестировать без технического анализа?

Скорее всего нет, если вас интересует краткосрочная торговля и спекуляция. В этих случаях технический анализ повышает шансы на успешную сделку, поскольку позволяет понять, куда будет двигаться цена интересующего вас финансового инструмента.

Долгосрочным же инвесторам абсолютно необязательно использовать технический анализ. Как правило, краткосрочные колебания цен на рынке их мало беспокоят. У них есть много времени в запасе и возможность регулярно пополнять портфель, приобретая те или иные активы по плану. Для тех, кто инвестирует на долгосрок, более актуален фундаментальный анализ, о котором мы также расскажем.